Ein Artikel von Alexandra Weck, Head of Adviser Distribution der Fondsbank FFB

Alle, die Kapital anlegen, und vor allem ihre Berater leisten einen wichtigen Beitrag dazu, unsere Gesellschaft und Wirtschaft verantwortungsvoll zu transformieren. Für viele Berater bedeutet dies Neuland und gleichzeitig eine große Chance: Die Aufgabe, persönliche Anlageziele und globale Nachhaltigkeitsanliegen zu vereinen, bietet Profilierungschancen und eröffnet Neukundenpotenziale, vor allem unter jüngeren Anlegergruppen, denen Nachhaltigkeit nachweislich wichtig ist.

Schritt 1: Den Rechtsrahmen verstehen

Den rechtlichen Rahmen zu verstehen und in der eigenen Beratungstätigkeit anzuwenden, gehört künftig zum unverzichtbaren Handwerkszeug. Zentral sind dabei die Ergänzung zu MiFID II, die Taxonomie-Verordnung und die Offenlegungsverordnung.

MiFID II

Der Ergänzung zu MiFID II zufolge müssen Anleger ab 02.08.2022 verpflichtend zu ihren Nachhaltigkeitspräferenzen befragt werden. Diese sind dann bei der Auswahl geeigneter Produkte zu berücksichtigen.

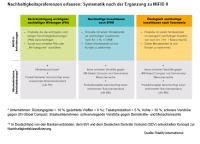

Grafik: Nachhaltigkeitspräferenzen erfassen

Systematik nach der Ergänzung zu MiFID II (Quelle: Fidelity International)

Taxonomie-Verordnung

Die Taxonomie-Verordnung (TaxVO) bewertet Nachhaltigkeitseigenschaften von Wirtschaftstätigkeiten. Vorerst liegen nur für zwei der sechs EU-Umweltziele (Klimaschutz und die Anpassung an den Klimawandel) Spezifikationen vor, zu denen unter anderem Grenzwerte formuliert wurden.

Offenlegungsverordnung (SFDR)

Die Offenlegungsverordnung (englisch: Sustainable Finance Disclosure Regulation, SFDR) fordert von Fondsgesellschaften, ihre Produkte einer von drei Kategorien (nach Artikel 6, Artikel 8, Artikel 9) zuzuordnen, und schafft damit eine gewisse Vergleichbarkeit. Auch haben Fondsgesellschaften in Verkaufsprospekten darüber zu informieren. Später werden unter anderem regelmäßige Berichte im Vorjahresvergleich zu Nachhaltigkeitsfaktoren (englisch: Principal Adverse Impact, PAI) verpflichtend.

Schritt 2: Nachhaltigkeitspräferenzen von Anlegern erfassen

Im zweiten Schritt sind die Kunden zunächst über Nachhaltigkeitskonzepte und -merkmale sowie Produktausprägungen aufzuklären. Im Anschluss gilt es, über einen mehrstufigen Abfrageprozess die Nachhaltigkeitspräferenzen des Kunden zu ermitteln. Legen Anleger auf Nachhaltigkeit Wert, können sie dies auf drei Wegen, die sich nicht gegenseitig ausschließen, spezifizieren (siehe Grafik). Ein Anlageprodukt gilt also als nachhaltig für den Anleger, wenn es mindestens eines der spezifizierten Merkmale aufweist. Wichtig zu wissen ist, dass der Kunde nicht verpflichtet ist, einen Mindestanteil anzugeben.

Es ist zu erwarten, dass immer mehr Verbände, Vermittlerorganisationen und weitere regulierte Institute bis zum Sommer 2022 Vorschläge für Nachhaltigkeitsfragebögen analog dem WpHG-Fragebogen entwickeln.

Schritt 3: Nachhaltigkeitspräferenzen und Produkte zusammenbringen

Aufgabe der Beratung ist es anschließend, die Nachhaltigkeitspräferenzen von Kunden mit dazu passenden nachhaltigen Produkten in Einklang zu bringen. Dazu empfiehlt sich ein standardisiertes Vorgehen – so wie Rendite-Risiko-Profile des Kunden traditionell mittels WpHG-Fragebogen erhoben und systematisch Portfoliolösungen zugeordnet werden. Dabei können sowohl Artikel-8- als auch Artikel-9-Fonds als nachhaltig gelten, sofern sie die mit dem Kunden vereinbarten Merkmale aufweisen.

Während „Ökologisch nachhaltige Investitionen nach Taxonomie“ mit methodischen Vorgaben gekoppelt sind, definiert die SFDR entsprechende Investitionen nicht näher. Doch können die weltweit anerkannten Sustainable Development Goals (SDGs) der Vereinten Nationen die Lücke zwischen von Kunden geforderten Mindestanteilen und Produkteigenschaften schließen. Wenn ein Unternehmen einen positiven Beitrag zu mindestens einem der SDG-Ziele leistet und nicht gegen ein anderes Ziel verstößt, kann dieser Teil des Unternehmens als nachhaltige Investition gewertet werden.

Drei wesentliche Faktoren für die Beratung

Mit Blick auf die neuen Herausforderungen treten folgende drei Aspekte in den Fokus:

1. Investmentuniversum

Bei der Erfassung der Nachhaltigkeitswünsche von Anlegern ist Erwartungsmanagement gefragt. Zu enge Vorgaben können das Produktangebot stark einschränken und auch Risiko-Rendite-Präferenzen des Kunden beeinträchtigen. Entscheiden sich Anleger etwa für Produkte mit hohem Mindestanteil an „Investitionen nach EU-Taxonomie-VO“, führt dies aktuell zu einem sehr engen Anlageuniversum. Investitionen mit „nachhaltigen Eigenschaften“ eröffnen dagegen ein breites Anlagespektrum, mit dem sich diversifizierte Portfolios gestalten und Investmentziele der Anleger verfolgen lassen.

2. Produktauswahl

Bei der Produktauswahl geht es zunächst um Aspekte wie die Verankerung der Nachhaltigkeit im Investmentprozess sowie die Frage, wie ESG-Ratinganbieter die Produkte bewerten. Wer als Investor wirklich eine ESG-Transformation vorantreiben will, sollte darüber hinaus auch prüfen, ob der Vermögensverwalter eine glaubwürdige Engagement- und Abstimmungspolitik verfolgt. Sinnvoll ist auch ein Blick auf die ESG-Strategie des Asset-Managers im eigenen Haus.

3. Verfügbarkeit von ESG-Daten

Fondsanbieter müssen die relevanten ESG-Informationen der Fonds bis Juni 2022 im European ESG Template (EET) bereitstellen. Die für den deutschen Markt relevanten ESG-Daten der Fonds aus dem EET werden vom WM Datenservice zentral bereitgestellt. So werden sie für die Beratung an verschiedenen Schnittstellen bei Fondsanbietern und Plattformen zugänglich sein. In den Verkaufsprospekten werden die ESG-Informationen spätestens Anfang 2023 verfügbar sein. Dann werden auch ESG-Anhänge in den Jahresberichten verpflichtend. Zusätzlich werden ab Mitte 2023 auch in den Jahresberichten PAI-Informationen auf Gesellschaftsebene verfügbar sein.

Diesen Artikel lesen Sie auch in AssCompact 06/2022, S. 46 f., und in unserem ePaper.

Bild: © mindscanner – stock.adobe.com

Alexandra Weck

Alexandra Weck - Anmelden, um Kommentare verfassen zu können