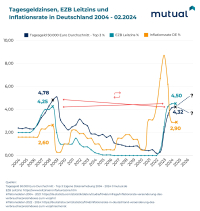

Im Juli 2022 setzte sie ein: die Zinswende. Nach mehreren Jahren der Nullzinspolitik startete die Europäische Zentralbank (EZB) ihren Angriff auf die steigende Inflationsrate mit einer ersten Leitzinserhöhung auf 0,5%. Es folgten bis September 2023 neun weitere Zinsschritte auf 4,5% am Ende. Und im Lauf des Jahres 2023 zogen dann langsam auch die Banken nach und boten höhere und höhere Zinsen auf ihre Tages- und Festgeldkonten.

Doch so langsam geht es wieder in die andere Richtung. Die EZB hält seit Oktober letzten Jahres die Füße still und dürfte in den nächsten Monaten die Zinswende nach unten einleiten. Die Banken haben jedoch jetzt schon nach und nach begonnen, ihre Tages- und Festgeldzinsen zu senken. Doch wie gut waren die bisherigen Zinsangebote im historischen Vergleich? Dieser Fragen hat sich die Redaktion „mutual“, die sich auf Vergleiche von Finanzdienstleistern und Banken spezialisiert haben, angenommen und die Zinsangebote von 2004 bis 2024 mit dem Verlauf der EZB-Leitzinsen verglichen und so die Attraktivität der Angebote ausgearbeitet.

Tagesgeldzinsen 2008 vs. 2024

Als Vergleichszeitraum zu heute hat mutual die Zinsen vom Jahr der Finanzkrise, 2008, herangezogen, denn in diesem Zeitraum befand sich der Hauptrefinanzierungssatz der EZB auf einem ähnlichen Niveau wie heute, nämlich bei 4,25%. Auch lag damals der Leitzins zum letzten Mal vor der Zinswende über 4%. Parallel dazu hoben die Banken ihre Tagesgeldzinsen enorm an. Mit Verweis auf einen Artikel der Frankfurter Allgemeinen Zeitung vom 12.09.2008, kurz vor dem Zusammenbruch der Lehman-Brothers-Bank, meldet mutual für diesen Zeitraum Top-Tagesgeldzinsen von über 5% p. a. Das beste Angebot stammte von der isländischen Kaupthing Bank mit 5,65%, mit der ICICI Bank auf Platz 2 (5,5%). Und auch die ING bot auf ihr Tagesgeldkonto, damals noch ING-DiBa Extra-Konto, 5%.

Die 5%-Marke knackten die Banken in den Jahren 2023 und 2024 jedoch nicht. Das Top-Angebot stammt von der Ikano Bank mit 4,21%, gefolgt vom Neobroker Trade Republic (4%), der Suresse Direkt Bank (3,9%) und dem niederländischen FinTech „bunq“ (3,5%).

Wie gut sind die Tagesgeldzinsen aktuell?

mutual vergleicht im Anschluss die damaligen Tagesgeldzinsen mit den heutigen hinsichtlich ihrer Attraktivität. Zwei Verhältnisse spielen hierbei eine Rolle, nämlich das Verhältnis der Tagesgeldzinsen zum jeweilig gültigen Leitzins im selben Zeitraum und das Verhältnis der Tagesgeldzinsen zur Inflationsrate im selben Zeitraum (also der sogenannte Realzins bzw. die Realrendite). Die Untersuchung geht davon aus, dass ein Angebot besser ist, je größer die Abstände bei beiden Verhältnissen sind.

Beim Vergleich EZB-Leitzins zu Tagesgeldzinsen stellt mutual klar fest: Steigt oder fällt der EZB-Leitzins, so steigen oder fallen die Zinsen fürs Tagesgeld. Liegen die Tagesgeldzinsen über dem EZB-Leitzins, spricht man von einem positiven Zinsabstand, andernfalls von einem negativen. 2008 lag der Zinsabstand im Durchschnitt bei +0,87%, 2009 bei +2,32%. Von 2008 bis Juni 2022, also auch in der Niedrig- bzw. Nullzinsphase, lagen die Tagesgeldzinsen über dem EZB-Leitzins. Seit Juli 2022, also mit Beginn der Zinswende, ist der Zinsabstand negativ (2023 im Durchschnitt bei –0,72%, Februar 2024 im Durchschnitt bei –0,27%). Unter diesen Aspekten sind die Zinsen im Vergleich zum vorherigen Zeitraum also nicht attraktiv.

Die Realrendite, also das Verhältnis der Tagesgeldzinsen zur Inflation, ist von 2004 bis 2016 stets positiv. Am höchsten war sie im Januar 2009 mit 4,8%, im Jahresmittel wurde 2009 eine Realrendite von etwa 3,24% erreicht. Ab 2017 ging es dann bergab aufgrund einer wieder etwas ansteigenden Inflation in Richtung der 2%-Marke und immer niedriger werdenden Tagesgeldzinsen. Von 2017 an bis September 2023 ist die reale Rendite durchweg negativ mit satten –8,3% im Oktober 2022. Seit Oktober 2023 ist die reale Rendite wieder positiv mit 1,33% im Februar 2024.

Schlussfolgerung: Zinsen früher attraktiver

Die Untersuchung zieht den Schluss, dass die Zinsangebote 2008/09, als der EZB-Leitzins 4,25% betrug, in vielerlei Hinsicht lukrativer gewesen seien. Zum einen lagen sie deutlich über dem EZB-Leitzins, was in den Krisenjahren 2023 und 2024 nicht der Fall ist. Im Durchschnitt lag der Zinsabstand der Top-3-Tagesgeldzinsen für Neukunden bis 50.000 Euro 2008 bei +0,87% und 2009 im Durchschnitt bei +2,32%. 2023 und 2024 hatte man jedoch einen negativen Zinsabstand von –0,72% bzw. –0,27% zu verzeichnen.

Laut mutual würden die Unterschiede noch deutlicher, wenn man den Realzins betrachtet. Denn dieser lag von 2004 bis 2016 im positiven Bereich, auch bei dem abrupten Inflationsanstieg auf 2,6% im Jahr 2008. Der Realzins betrug hier im Mittel 2,24% und 2009 für die Top-3-Tagesgeldzinsen bei 3,24%. Von 2017 bis Oktober 2023 befand er sich jedoch stets im Minus und bleibt auch aktuell unter dem Wert, der kurz nach der Finanzkrise Einzug hielt. Zusammenfassend also offenbare, so mutual, die Analyse der aktuellen Tagesgeldzinsen eine „deutliche Verschlechterung“ der Angebote für Sparer heute. Trotz eines erneut hohen EZB-Leitzinses seien die realen Zinsangebote objektiv weniger attraktiv. Dies sei hauptsächlich auf die gestiegenen Inflationsraten und die veränderten makroökonomischen Bedingungen zurückzuführen. (mki)

Bild: © Andrey Popov – stock.adobe.com

- Anmelden, um Kommentare verfassen zu können