Das Thema der Cyberversicherung wird in Zeiten der Digitalisierung immer relevanter, da viele sowohl private als auch dienstliche Aspekte des Lebens in der digitalen Welt stattfinden. Für Unternehmen und für Privatpersonen ist es, so formuliert es die Ratingagentur Franke und Bornberg in einem neuen Blogbeitrag mit einem aktuellen Cyberversicherungsrating, eine „Horrorvorstellung“, wenn das Online-Konto gehackt, der Computer von einem Virus befallen oder sensible Daten gestohlen wurden. Und digitale Risiken dürften in Zukunft weiter zunehmen. Eine private Cyberversicherung kann hier eine wertvolle Absicherung bieten, so das Analysehaus.

Grob gesprochen enthalten Cyberversicherungen Hilfe nach Vorfällen wie Datenklau (Phishing), Cybermobbing, Schadsoftware (Malware), Identitätsmissbrauch beim Online-Banking oder Betrug beim Online-Shopping. Zum finanziellen Schutz gehören beispielsweise die Übernahme von Kosten für die Wiederherstellung von Daten, die Reparatur von Geräten sowie Rechtsberatung. Darüber hinaus können sie Support bei Prävention und Krisenbewältigung bieten sowie Unterstützung bei der Wiederbeschaffung von Daten oder dem Löschen missbräuchlicher Websites leisten.

Was denken Verbraucher über den Internetschutz?

Franke und Bornberg nimmt Bezug auf einen kürzlich erschienen Report des Rückversicherers Munich Re, der die wachsende Bedeutung von Cyberversicherungen für Privatpersonen angesichts der zunehmenden Cyberbedrohungen betont. In dem „Global Cyber Risk and Insurance Survey 2024“ heißt es, dass den Internetnutzern die Risiken mittlerweile bekannt seien und die Akzeptanz für private Cyberversicherung langsam, aber stetig steige. Zudem gebe es eine ausreichende Zahlungsbereitschaft für den Abschluss einer solchen Versicherung, teilweise seien die Umfrageteilnehmer bereit, etwa 20 Euro im Monat zu bezahlen. Versicherungen in Deutschland seien, so Franke und Bornberg, in der Regel günstiger und bereits ab 5 Euro Monatsbeitrag zu bekommen.

Trotzdem habe sich der Internetschutz für Privatpersonen in Deutschland bislang nicht umfassend etabliert. Ein Blick auf die Produktlandschaft zeige zudem, dass die Versicherer ihre Tarife nur wenig weiterentwickeln würden. Im Gegensatz dazu fordert Munich Re die Erstversicherer sogar nachdrücklich auf, innovativ zu bleiben und gezielte Aufklärungsarbeit zu leisten, um die bestehenden Lücken im Verständnis und in der Akzeptanz zu schließen.

Welche Daten gibt es zur privaten Cyberversicherung?

Franke und Bornberg führt weiterhin aus, dass es kaum Kennzahlen und Informationen zur Cyberversicherung gebe – auch Musterbedingungen vonseiten des Gesamtverbands der Deutschen Versicherungswirtschaft e. V. (GDV) suche man vergeblich. Im Privatbereich stelle der GDV lediglich Musterbausteine für Cyber-Assistance-Leistungen zur Verfügung. Eine Statistik zur Anzahl der Verträge führe der GDV jedoch nicht, und entsprechende Daten würden gar nicht erst erhoben, mahnt Franke und Bornberg an. Grund hierfür sei, dass die Entwicklung der privaten Cyberversicherungen sehr heterogen und daher nicht ohne Weiteres einzuordnen sei.

Die BaFin und Verbraucherschützer weisen darauf hin, dass mancher Cyberschutz bereits in gängigeren Versicherungsverträgen mit abgesichert sei. Franke und Bornberg merkt jedoch an, dass der Deckungsumfang in diesen Verträgen sorgfältig geprüft werden sollte, da Leistungen, Entschädigungssummen und die Anzahl der abgedeckten Vorfälle pro Jahr möglicherweise begrenzt seien.

Cyberversicherungen im Rating

Aus den genannten Gründen und weil so gut wie alle Personen digital aktiv sind, lohnt es sich laut Franke und Bornberg, einen Blick auf die privaten Cyberversicherungen und ihre Leistungen zu werfen. Eine Bewertung der am Markt angebotenen Tarife sei nicht ganz einfach: „Private Cyberversicherungen unterscheiden sich je nach Anbieter und Tarif deutlich“, erläutert Geschäftsführer Michael Franke. Seit 2021 führt die Agentur ein Rating für private Cyberversicherungen. „Der Vergleich der Tarife ist schwierig, aber umso wichtiger ist eine objektive Bewertung. Nur so lässt sich die notwendige Transparenz schaffen.“

Im Rahmen des Ratings wurden insgesamt 20 Tarife von 15 Versicherern analysiert. Zehn davon erreichten die Bewertung FF+ („gut“), fünf ein FF („befriedigend“), einer ein F („mangelhaft“) und vier ein F- („ungenügend“). Ein „sehr gut“ (FFF) und ein „hervorragend“ (FFF+) konnten nicht vergeben werden. Knapp unterhalb der FFF-Bewertung positioniert sich lediglich die VGH Landschaftliche Brandkasse Hannover mit ihrem Cyberschutz und Cyberrechtsschutz. Dieser öffentliche Versicherer habe laut der Ratingagentur als einer der wenigen Anbieter kürzlich Neuerungen implementiert, darunter die Integration von Cyberpräventionsmaßnahmen sowie psychologischer Beratung für Themen wie Spiel-, Handy- und Online-Sucht.

Was waren die Kriterien?

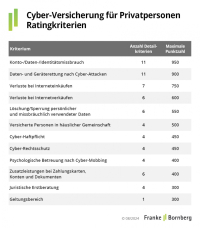

Für das Rating wurden insgesamt 68 Detailkriterien festgelegt. Am stärksten gewichten die Analysten die Aspekte „Konto-/ Daten-/ Identitätsmissbrauch“, „Daten- und Geräterettung nach Cyber-Attacken“ sowie „Verlust bei Interneteinkäufen“. Um die Höchstbewertung FFF+ zu erreichen, wäre es für Franke und Bornberg etwa erforderlich, dass der Versicherungsschutz mindestens folgende Aspekte abdeckt: Pharming (Umleitung auf betrügerische Website), Phishing und Skimming (Betrug im Zusammenhang mit Zahlungskarten) bis zu einer Leistungshöhe von mindestens 15.000 Euro. Dieselbe Summe müsste auch für Verluste aus betrugsbehafteten Interneteinkäufen oder -verkäufen gewährleistet sein. Neben weiteren Leistungen würde ein optimaler Tarif auch für die Verletzung urheberrechtlicher Bestimmungen im Internet aufkommen.

Fazit

Abschließend ordnet Franke und Bornberg die Ergebnisse ein und merkt an, dass die Bestrebungen der Versicherer im Bereich der privaten Cyberversicherungen insgesamt zurückhaltend seien. Viele Tarife würden erhebliche Schwächen aufweisen, wobei vier der untersuchten Tarife sogar mit einem klaren „ungenügend“ bewertet wurden. Diese Schwächen äußerten sich beispielsweise darin, dass der Missbrauch von Konten, Daten oder Identitäten nicht versichert ist oder dass zwar die Datenrettung abgedeckt wird, jedoch nicht die Wiederherstellung der Geräte. Darüber hinaus würden häufig auch umfassende Leistungen zur Cyberhaftplicht und Cyberrechtsschutz vollständig fehlen.

Michael Franke schließt damit, dass die Landschaft der privaten Cyberversicherungen „nicht nur unübersichtlich“ bleibe, sondern auch von den Versicherern trotz steigender Risiken vernachlässigt werde. (mki)

Die einzelnen Ergebnisse des Ratings gibt es hier.

Bild: © Vital – stock.adobe.com

- Anmelden, um Kommentare verfassen zu können