Die Kfz-Versicherer tun sich derzeit schwer. Im vergangenen Jahr mussten sie laut Zahlen des Gesamtverbandes der Deutschen Versicherungswirtschaft e. V. (GDV) Verluste in Höhe von 2,9 Mrd. Euro hinnehmen. Und auch dieses Jahr wird die Sparte laut dem Branchenverband wohl nicht auf einen grünen Zweig kommen – mit bis zu 2 Mrd. Euro Verlust müssen die Kfz-Versicherer für 2024 rechnen.

Die Schadeninflation macht sich dabei deutlich bemerkbar. In den Jahren von 2013 bis 2023 sind die Schadenkosten in der Kfz-Versicherung um durchschnittlich 150% gestiegen, schreibt die Ratingagentur Assekurata in einem aktuellen Blogbeitrag. Daher stehen viele Kfz-Versicherer vor der Herausforderung, ihre Ertragslage zu sichern. Den gestiegenen Kosten mit Beitragserhöhungen entgegenzuwirken, gelingt den meisten nur moderat, da der starke Wettbewerb oft ein Hindernis für angemessene Anpassungen ist.

Kfz-Haftpflichtbeitrag leicht gesunken

Die Beitragsentwicklung belegt dies, schreibt die Ratingagentur. So betrug das Marktwachstum zwischen 2021 und 2022 gerade mal 0,5% – und das, obwohl die Anzahl der Verträge um 1,4% gestiegen ist. Der durchschnittliche Kfz-Haftpflichtbeitrag ist in diesem Zeitraum sogar leicht gesunken. Eine Analyse der zehn größten Kfz-Versicherer, die gemeinsam etwa 80% des Gesamtmarkts abdecken, zeigt jedoch deutliche Unterschiede im Wachstum.

Schadenbelastung zeigt sich auch bei Schadenrückstellungen

Die aktuelle Schadenbelastung lässt sich auch an der Entwicklung der Schadenrückstellungen ablesen. Die Schadenrückstellungen decken Verpflichtungen ab, die aus Schadenfällen resultieren, die bis zum Ende des Geschäftsjahres eingetreten, aber noch nicht vollständig abgewickelt sind. Die genaue Höhe der Verpflichtungen ist dabei oft unklar, aber dennoch von entscheidender Bedeutung für die finanzielle Stabilität der Versicherer, erklärt der Blogbeitrag.

Die Reservepolitik der Unternehmen ist stark unterschiedlich

Nach den Pandemiejahren 2020/2021, in denen außergewöhnlich wenige Schäden zu verzeichnen waren, sind die Schadenrückstellungen von 2021 auf 2022 bei allen analysierten Unternehmen angestiegen. Am deutlichsten haben die HUK-Coburg-Gruppe sowie die Talanx-Gruppe ihre Schadenrückstellungen erhöht, mit einem Anstieg von respektive 7% und 5%.

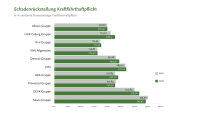

Eine weitere Analyse zeigt die Unterschiede in der Reservepolitik der verschiedenen Unternehmen. Diese wird deutlich, wenn man die sogenannte Schadenreservequote, also die Schadenrückstellungen im Verhältnis zu den verdienten Bruttobeiträgen, betrachtet (siehe Grafik).

Bei der Talanx-Gruppe und der DEVK-Gruppe machen die Schadenrückstellungen beispielsweise mehr als das Dreifache der verdienten Bruttobeiträge aus. Bei Unternehmen wie der R+V Gruppe und der VHV Allgemeine sind sie wesentlich niedriger. Die durchschnittliche Reservequote im Jahr 2022 lag bei den analysierten Unternehmen bei 242%.

Die Schadenrückstellungen als auch die Schadenreservequote spielen eine wichtige Rolle bei der Bewertung der finanziellen Stabilität von Versicherungsunternehmen, so Assekurata. (js)

Bild: © Robert Kneschke – stock.adobe.com

- Anmelden, um Kommentare verfassen zu können