Ein Artikel von Prof. Dr. Thomas Dommermuth, Gesellschafter, Institut für Vorsorge und Finanzplanung GmbH (IVFP)

Destatis zählt für 2022 rund 815.000 Kapitalgesellschaften, fast ausschließlich GmbH, UG und wenigen AG bzw. SE in den Rechtsformen. Bei durchschnittlich zwei Gesellschafter-Geschäftsführern (GGF) pro Kapitalgesellschaft und schätzungsweise mind. 60% GGF mit bAV, vorwiegend in Direktzusage-Form, kann aktuell von ca. einer Million bestehenden Direktzusagen an GGF von Kapitalgesellschaften ausgegangen werden. Die meisten dieser Verträge sind fehlerhaft bzw. problembehaftet. Entweder wurden Fehler bei Vertragsschluss übersehen oder das Problem entstand im Lauf der Zeit, da Anpassungen an veränderte Rechtsgrundlagen unterblieben sind, Aktivbezüge reduziert wurden (mit der möglichen Folge einer gegen § 6a EStG verstoßenden Überversorgung) oder Unterdeckungen entstanden sind (da z. B. Rückdeckungsvermögen schlechter rentierte als ursprünglich erhofft). Der letzte Punkt ist ein aktuell zu beobachtendes Standardproblem bestehender Direktzusagen. Er belastet die Kapitalgesellschaft, weil die Unterfinanzierung insoweit eine Saldierung gem. § 246 Abs. 2 Satz 2 HGB und eine neutrale Wirkung auf die handelsrechtliche Gewinn- und Verlustrechnung (GuV) verhindert, aber auch den betroffenen GGF, weil ein angestrebter Verkauf seiner Firmenanteile oft unterbleiben muss, solange sich die unterfinanzierte Direktzusage noch im Unternehmen befindet. Letzteres ist aktuell allgegenwärtig, da sich in der „Babyboomer“-Generation gerade viele von ihrer Firma trennen möchten. Die unterfinanzierte Direktzusage und ihre Problemlösung sollen daher Gegenstand dieses Beitrags sein. Es existieren verschiedene Lösungsalternativen.

Lösung 1: Ausfinanzierung einer unterdotierten GGF-Versorgung

Ist die Finanz- und Ertragslage der Kapitalgesellschaft in gutem Zustand, ist eine Ausfinanzierung durch Erhöhung des Rückdeckungsvermögens zu erwägen. Das gilt besonders, wenn die GGF-Versorgung keine reine Kapitalleistung beinhaltet, sondern biometrische Risiken in Form lebenslanger Alters-, Invaliditäts- und/oder Hinterbliebenenverpflichtungen einschließt. Während nämlich Kapitalleistungen auch durch Thesaurierung im Unternehmen angesammelt und damit durch Anlage mit der unternehmensinternen Rendite akkumuliert werden können, addieren sich nicht gedeckte biometrische Risiken zu den schon vorhandenen unternehmensspezifischen Risiken und steigern damit die Gefahren auch für ein florierendes Unternehmen.

Praxistipp

Kurzanalyse

Handelsbilanz: Vorteil ist, dass es gem. §§ 246 Abs. 2 Satz 2 und 253 Abs. 1 Sätze 3 und 4 HGB zur Saldierung und damit grundsätzlich zur Ausbuchung der Pensionsrückstellungen kommt.

Steuerbilanz: Vorteil ist, dass es keine steuererhöhende Auflösung gibt und der Verlauf unverändert bleibt. Nachteil: Die Aufstockung der Rückdeckung durch die Versicherung führt zur Besteuerung des Aktivwertzuwachses in der Anwartschaftsphase. Mit Fonds könnte die Wirkung optimiert werden, diese können aber keine biometrischen Risiken absichern.

Liquiditätsbelastung auf Unternehmensebene: Die Belastung ist teilweise erheblich.

Die Zusatzbeiträge sind oft so hoch, dass der Ausfinanzierung in der Praxis geringe Bedeutung zukommt. Häufig sucht man nach alternativen Möglichkeiten, wie nachfolgend genannt.

Seite 1 Unterfinanzierte betriebliche Versorgungen von GGF

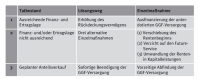

Seite 2 Lösung 2: Reduzierung der Belastung aus der GGF-Versorgung

Seite 3 Lösung 3: Beendigung der GGF-Versorgung im Vorfeld eines geplanten Anteilsverkaufs

Prof. Dr. Thomas Dommermuth

Prof. Dr. Thomas Dommermuth - Anmelden, um Kommentare verfassen zu können