Ein Artikel von Prof. Dr. rer. pol. Matthias Müller-Reichart, Studiengangleitung Insurance and Banking, und Kim Vanessa Graumann, Mitarbeiterin am Lehrstuhl für Risikomanagement der Wiesbaden Business School, sowie Daniel Haisch, Director Marketing & Customer Experience Management der Europ Assistance SA, Niederlassung für Deutschland

Exponentiell gestiegene existenzbedrohende Naturkatastrophen haben durch ihre Schadenhäufigkeit und ihren Schadendurchschnitt die Notwendigkeit nachhaltigen Lebens und Wirtschaftens schmerzlich verdeutlicht. Das 21. Jahrhundert muss zwangsläufig zum „Jahrhundert der Nachhaltigkeit“ werden, will die Menschheit ihre ökologischen, sozialen und ethischen Risiken zur Rettung ihrer Spezies bewältigen. Vor diesem Hintergrund hat die Europäische Union das ESG-Primat postuliert: den Fokus aller Märkte auf ökologische (Environment), soziale (Social) und unternehmensethische (Governance) Risiken. In ihrem Sustainable-Finance-Gesetzespaket vom 21.04.2021 hat die EU-Kommission für die Finanzmärkte Vorschläge zu den Delegierten Verordnungen zur Änderung der Level-2-Vorgaben unter MiFID II und IDD unterbreitet. Beratungsorgane werden mit diesen Adaptionen verpflichtet, Nachhaltigkeitspräferenzen (sustainability preferences) ihrer Kunden/Versicherungsnehmer ab August 2022 abzufragen.

Bezieht sich diese Nachhaltigkeitsabfrage in erster Linie auf Vermögensanlagen (sogenannte Artikel-6-Produkte als nicht nachhaltige Vermögensanlagen im Vergleich zu Artikel-8- und Artikel-9-Produkten, die als „light green“ und „dark green“-Abstufungen ökologisch nachhaltige Finanzinstrumente kennzeichnen), werden sich die Nachhaltigkeitspräferenzen der Versicherungsnehmer nach der EU-Offenlegungsverordnung (SFDR) schnell auf die weiteren ESG-Kriterien einer sozialen sowie unternehmensethischen Nachhaltigkeit erstrecken. Nach der Offenlegungsverordnung werden die subjektiven Verbrauchererwartungen zur maßgeblichen Richtschnur des Nachhaltigkeitsverständnisses – die ESG-Erwartung der Kunden wird somit zum Gradmesser der Finanz- und Versicherungsberatung.

Eine Fokussierung der subjektiven Kundenpräferenzen erscheint angesichts standardisierter Finanz- und Versicherungsprodukte schwierig, womit insbesondere additive Service- und Problemlösungsbestandteile (Assistance) an Bedeutung zur Erfüllung der Nachhaltigkeitspräferenzen gewinnen. Assistance wird somit zum Wegbereiter einer agilen, nachhaltigen Transformation der Versicherungswirtschaft. Eine Beratung unter IDD- und MiFID-II-Gesichtspunkten muss sich somit auf die Assistance-Komponenten der vermittelten Versicherungsprodukte konzentrieren, da eine nachhaltige Beratung über die rein materielle Schadenleistung hinausgeht.

Umsetzung der ESG-Anforderungen mithilfe von Assistance-Leistungen

Grundlage aller Nachhaltigkeitsüberlegungen stellt die EU-weite Taxonomieverordnung dar, die mit ersten Bestimmungen zum 01.01.2022 in Kraft getreten ist. Um den Unternehmen ein Manual zur Umsetzung der Nachhaltigkeitsanforderungen an die Hand zu geben, hat die EU einen Taxonomie-Kompass entwickelt, der in leicht verständlicher Form die Nachhaltigkeitsziele verschriftlicht und in den Kriterien „Environment“, „Social“ und „Governance“ ökologische, soziale und unternehmensethische Nachhaltigkeitselemente als ESG-Katalog darstellt.

Als Dogma der Taxonomieverordnung gilt, dass jegliche wirtschaftliche Aktivität (z. B. die Investition in eine Kapitalanlage oder in eine neue Produktionsanlage, die Versicherungsdeckung eines wirtschaftlichen Risikos, die Einstellung eines Mitarbeiters) mindestens einem der seitens der EU definierten Nachhaltigkeitsziele dienen muss und gleichzeitig keinem dieser Ziele widersprechen darf.

Die materielle Entschädigung eines Schaden- oder Leistungsfalls allein kann den gesellschaftlich und regulatorisch erwarteten Nachhaltigkeitsaspekten somit nicht gerecht werden. Assistance-Leistungen als Hilfe, Beistand, Unterstützung und Problemlösung im Schadenfall zahlen dagegen direkt in die Nachhaltigkeit eines Versicherungsproduktes ein.

Die Kraftfahrt-Assistance kann ökologischen Aspekten, die Senioren-Assistance sozialen Kriterien und die Rechtsschutz-Assistance Elementen der Governance dienlich sein. Die rein materielle Entschädigungsleistung wird weder in der Beratung noch in der Leistungserbringung zur Nachhaltigkeit des Versicherungsmodells beitragen – allein die Serviceelemente der Kommunikation, der individuellen Problemlösung, der sozialen Begleitung im Schaden- und Leistungsfall sowie der Umsetzung einer ökologisch optimierten Schadenbehebung (ökologisch orientierte Schadenmanagementprozesse) können dem Versicherungsmodell einen nachhaltigen Stempel verleihen.

Die so oft diskutierten und in agilen Geschäftsorganisationen geforderten Anpassungsprozesse des Versicherungswesens an gesellschaftlich veränderte, induzierte Erwartungshaltungen können in der Versicherungstechnik in erster Linie über Beratungs-, Begleitungs- und Schadenmanagementprozesse umgesetzt werden – letztendlich in einem umfassenden, alle Problemlagen der Versicherungsnehmer betreffenden Assistance-Konzept. Für ein nachhaltiges Modell der Versicherungswirtschaft ist Assistance das Gebot der Stunde – Ausgangspunkt für eine umfassende Markterhebung von Assistance-Nachfrage und Angebot in Form des seit 15 Jahren erscheinenden, bundesweit erhobenen Assistance Barometers. In beeindruckender Weise offenbarte das aktuelle Assistance Barometer 2022 den nachhaltigen, insbesondere gegenüber der Finanzdienstleistungswirtschaft geäußerten Servicewunsch der Bevölkerung.

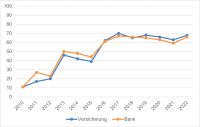

In einer gestützten Befragung wurden die privaten Haushalte gebeten, ihre Serviceerwartungen gegenüber Anbietern von Dienstleistungen zu äußern (von welchen Dienstleistern/Institutionen erwarten die Haushalte nachhaltige Service- und Hilfsleistungen?). In unterschiedlicher Intensität werden hierbei von exemplarischen Dienstleistern/Institutionen nachhaltige Service- und Hilfsleistungen konkret erwartet: Von Versicherern erwarten 68%, von Banken 66% der Befragten nachhaltige Service- und Hilfsleistungen.

Die Mittelwerte der Serviceerwartung in den vergangenen Jahren lagen bei Versicherern nur bei 47%, bei Banken nur bei 49%. Innerhalb von dreizehn Jahren hat sich somit der Serviceerwartungswert bei Versicherern und Banken von 11% im Jahre 2010 auf nun 68% respektive 66% erhöht. Seit dem Erhebungsjahr 2016 zeigt sich die Serviceerwartung gegenüber Versicherungen und Banken auf einem relativ konstanten, hohen Level von zwei Dritteln der deutschen Bevölkerung. Finanzdienstleistungsunternehmen müssen angesichts einer VUCA-Welt (Volatility, Uncertainty, Complexity, Ambiguity) ihre Agilität in Fragen der Kundenorientierung mittels nachhaltiger Service- und Assistance-Angebote unter Beweis stellen.

Neben privaten Haushalten wurden auch Versicherungsunternehmen und Versicherungsvermittler um Stellungnahmen zur Servicenachfrage sowie zum Serviceangebot als nachhaltiges Kuppelprodukt von Versicherungsprodukten gebeten. Im Folgenden liegt der Fokus auf den Einschätzungen der Versicherungsunternehmen zur Bedeutung nachhaltiger Assistance-Leistungen für den agilen Transformationsprozess der Branche.

Grafik: Nachhaltige Serviceerwartung

Der Serviceerwartungswert bei Versicherungen und Banken steigt deutlich an. (Quelle: Assistance Barometer 2022)

Versicherer erkennen die Nachhaltigkeit ihrer Assistance- und Serviceleistungen

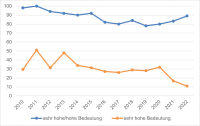

Im aktuellen Assistance Barometer 2022 wurde erneut eine repräsentative Anzahl deutscher Versicherungskonzerne und Einzelgesellschaften zur Einschätzung von Assistance-Leistungen befragt. Die Bedeutung der Assistance für das Geschäftsmodell der Versicherungswirtschaft wird in der fünfzehnjährigen Befragungshistorie auf konstant hohem, gegenüber den letzten Jahren unter dem Aspekt der Nachhaltigkeit wieder ansteigendem Niveau bewertet. Im Jahre 2022 wird die Bedeutung dieser Serviceleistung seitens der Versicherungswirtschaft mit überzeugenden 89% als sehr hoch oder hoch eingeschätzt, womit die große Mehrheit der deutschen Versicherer der Assistance eine wichtige nachhaltige Geschäftsmodellfunktion zuerkennt.

Über alle bisherigen Studienjahre lag der Mittelwert einer hohen Bedeutungseinschätzung der Assistance bei 88% – jedoch bewegte sich dieser Zustimmungswert seit dem Jahre 2016 auf einem konstanten Level von 80% und stieg erstmals 2021 wieder auf 83%, um aktuell sogar eine Zustimmung von 89% zu erlangen. Diese breite Zustimmung wird auch in diesem Jahr dadurch bestätigt, dass kein Versicherungsunternehmen Assistance als bedeutungslos für das versicherungsbetriebliche Geschäftsmodell ansieht. Eine sehr hohe Bedeutung der Assistance wollen 27% der Versicherungsunternehmen (2021: 25%; 2020: 32%, 2019: 28%) erkennen. Der Anteil höchster Wertschätzung für die Serviceelemente der Assistance bewegt sich somit permanent knapp unter 30% der Versicherungsunternehmen. Demgegenüber steigt der Anteil der Versicherungsunternehmen, die der Assistance eine hohe Bedeutung beimessen, im Verlauf der letzten Jahre überproportional.

Grafik: Bedeutung der Assistance

Die Bedeutung der Assistance wird auf konstant hohem Niveau bewertet. (Quelle: Assistance Barometer 2022)

Assistance dient aus Sicht der Versicherungsunternehmen dem Nachhaltigkeitsgedanken durch die einem Versicherungsprodukt hierdurch zuordenbaren immateriellen Wertbestandteile. Vor dem Hintergrund der Nachhaltigkeit will Assistance dem Versicherungsnehmer neben dem Grundnutzen der Schadenabsicherung Servicemehrwerte im Sinne einer „nachhaltigen lifetime partnership“ und eines hierdurch kreierten „customer lifetime values“ bieten. Mit diesem Ziel ordnet die Versicherungswirtschaft ihren Assistance-Leistungen und Serviceangeboten die nachfolgenden Attribute und Mehrwerte zu:

Assistance dient ...

... der Imageverbesserung eines Versicherungsunternehmens

Zu den Vorjahren nochmals angestiegene 89% der befragten Versicherungsunternehmen stimmen dieser Aussage zu und überbieten damit den bisherigen Mittelwert der Vorjahre um 7 Prozentpunkte.

... der Nachhaltigkeit durch Kundenbindung und Verringerung der Stornoquote

Zu den Vorjahren ebenso deutlich angestiegene 78% der Versicherungsunternehmen stimmen diesem Attribut zu, womit der bisherige Mittelwert um 5 Prozentpunkte überboten wird.

... als Instrument einer nachhaltigen Produkt- und Sortimentserweiterung

Mit zu den Vorjahren drastisch angestiegenen 67% stimmen zwei Drittel der befragten Versicherungsunternehmen diesem Attribut zu. Damit liegt das aktuelle Votum nur noch 4 Prozentpunkte unter dem langjährigen Mittelwert und nähert sich diesem wieder an. Für gut zwei Drittel der deutschen Versicherungsunternehmen ist somit Assistance weiterhin ein wichtiger Baustein einer nachhaltigen Produkt- und Sortimentserweiterung.

... als Werbeinstrument

Im Vergleich zu den letzten Jahren wieder angestiegene 78% der Versicherungsunternehmen sehen in Assistance-Leistungen ein bedeutendes Werbe- und Marketinginstrument. Selbst der langjährige Mittelwert von 75% Zustimmung wird mit diesem aktuellen Votum überboten.

... als Instrument einer effizienten und nachhaltigen Schaden- bearbeitung

Mit über die Jahre angestiegenen und über dem Mittelwert liegenden Zustimmungsquoten qualifizieren 78% der Versicherungsunternehmen Assistance als Hebel zur Gewährleistung und Verbesserung einer nachhaltigen Schadenbearbeitung.

... als Instrument zur Steigerung der Kundenzufriedenheit

Auf hohem Niveau: Relativ konstant sehen aktuell 89% der Versicherungsunternehmen in der Assistance ein wichtiges Element zur Schaffung von Kundenzufriedenheit (3 Prozentpunkte über Mittelwert).

... im Geschäftsmodell der Versicherungswirtschaft der Neukundengewinnung

Über die Jahre konstant stimmen knapp zwei Drittel der Versicherungsunternehmen diesem Attribut von Assistance-Leistungen zu. Indem weiterhin 63% der teilnehmenden Gesellschaften die Funktion der Neukundengewinnung durch Assistance-Leistungen bejahen (3 Prozentpunkte über Mittelwert), zeigt sich die konstant hohe Bedeutung dieser Serviceelemente für das Geschäftsmodell der Branche.

... als Instrument zur Serviceoptimierung eines Versicherungsunternehmens

Mit einer über alle Jahre konstanten Zustimmungsquote von 85% wird Assistance von den Versicherungsunternehmen über den gesamten Zeitraum als wichtiges Serviceelement bestätigt.

... als Instrument zur Profilbildung eines Versicherers

Auch im aktuellen Assistance Barometer 2022 bewertet nur eine leichte Mehrheit von 59% der Versicherungsunternehmen Assistance als wichtiges Element zur Profilierung des Geschäftsmodells. Im Vergleich zum Mittelwert der Vorjahre liegt die aktuelle Zustimmung damit 7 Prozentpunkte niedriger, womit der Profilierungsfaktor der Assistance über die Jahre an Bedeutung verliert.

... zur Kosteneinsparung

Durch ihre prophylaktische Serviceorientierung können Assistance-Leistungen Schadenkosten verhindern oder reduzieren. Diese kostenreduzierende Funktion wird aktuell nur noch von 36% der Versicherungsunternehmen bejaht. Im Vergleich zu einer Zustimmung kostenreduzierender Effekte von 70% im Jahre 2014 verliert dieses Attribut der Assistance an Bedeutung. Eine nachhaltig orientierte Schadenpolitik dürfte auch weniger mit dem Ziel der Kosteneinsparung konform gehen.

... als Veredelungsprodukt

Über den Betrachtungszeitraum wurde Assistance zum Grundnutzenbestandteil eines Versicherungsprodukts. Konsequent würden über die Jahre relativ konstante 76% der Versicherungsunternehmen einer Qualifizierung der Assistance als Veredelungselement zustimmen.

... zur Erfüllung von Marktstandards

Mit einer über die Jahre sehr konstanten Zustimmungsquote von 70% stimmt ein Großteil der Versicherungsunternehmen einer Standardisierungsfunktion des Servicebausteins „Assistance“ zu. Für 70% der Versicherungsunternehmen stellt Assistance somit einen gesetzten, der Nachhaltigkeit verpflichteten Standard dar.

Hindernisse bei der Einführung

Analog zu den Vorjahren wurden die Versicherungsführungskräfte nach möglichen Hindernissen für die Einführung von Assistance-Angeboten in der Versicherungswirtschaft befragt. Dabei zeigten sich im Vergleich zu den bisherigen Mittelwerten teilweise deutliche Abweichungen der angenommenen Hinderungsgründe.

Assistance-Leistungen als integraler Bestandteil einer Erwartungshaltung sozialer Nachhaltigkeit

Auch im fünfzehnten Jahr der deutschlandweiten Servicestudie „Assistance Barometer“ werden Assistance-Leistungen, vor dem Hintergrund bitterer Erfahrungen der Corona-Pandemie, als Sozialisationselemente verstärkt von privaten Haushalten nachgefragt und entwickeln sich zu einem integralen Bestandteil einer Erwartungshaltung sozialer Nachhaltigkeit.

Der „Problemlöser-Ansatz“ einer individualisierten, auf den Versicherungsnehmer zugeschnittenen Serviceleistung bietet einer agilen, auf veränderte Erwartungshaltungen ad hoc reagierenden Versicherungswirtschaft die Möglichkeit, ihren Versicherungsnehmern personalisierte Problemlösungen im Sinne einer „nachhaltigen lifetime partnership“ anzubieten und somit einer sozialen Nachhaltigkeit gerecht zu werden. Via Assistance können agile Versicherungsunternehmen ihren nach Service suchenden Kunden nachhaltige Ökosysteme anbieten und sie hierzu beraten. Assistance dient somit als differenzierendes Geschäftsmodell im Reigen austauschbarer Versicherungsprodukte und wird somit zum unerlässlichen Agilitätsparameter eines unter Nachhaltigkeitsgesichtspunkten beratungsintensiven Ökosystems.

Die Studie „Assistance Barometer“ ist bei der Europ Assistance SA bestellbar: presse@europ-assistance.de.

Diesen Artikel lesen Sie auch in AssCompact 07/2022, S. 32 ff., und in unserem ePaper.

Bild: © Antonioguillem – stock.adobe.com

Quelle Grafiken: Assistance Barometer 2022

- Anmelden, um Kommentare verfassen zu können