Nachhaltige Sachversicherungen für Privatpersonen stehen bei Versicherungsmaklern nicht besonders weit oben auf der Prioritätenliste. Nur ein Drittel der Maklerbüros haben sich schon mal damit beschäftigt. Nachlesen lässt sich dies in der aktuellen AssCompact Marktstudie „Privates Schaden-/Unfallgeschäft 2024“, für die Versicherungsmakler befragt wurden. Damit könnte die Geschichte dann auch schon zu Ende sind. Sollte sie aber nicht, denn es steckt heute schon mehr Nachhaltigkeit in Sachversicherungen als der Großteil der Studienteilnehmer denkt. Warum dies nicht auch im Kundengespräch nutzen?

Nachhaltigkeit – immer noch ein Rätsel

Hinter dem Begriff der Nachhaltigkeit steckt immer noch die große Unbekannte, auch wenn er in zahlreichen Zusammenhängen ständig verwendet wird. Nachhaltigkeit wird von jedem anders interpretiert. Vergessen wird oft, dass neben dem Umweltschutz auch ökonomische und soziale Dimensionen in dem Begriff eingeschlossen sind. Und so muss eine Versicherung nicht unbedingt grün sein, um als nachhaltig zu gelten. Allerdings: Meistens steht der ökologische Aspekt dann doch im Vordergrund.

Balkonkraftwerke in der Hausratversicherung

In der Umfrage geben 73% der Versicherungsmakler an, nachhaltige Hausratversicherungen zu kennen, 60% haben eine solche auch schon mal vermittelt. Allerdings ist der Kreis derer, die die Detailfragen zur Nachhaltigkeit beantwortet haben, deutlich kleiner als die Grundgesamtheit der Studienteilnehmer.

Die Hausratversicherung wird damit öfter genannt als die anderen Sparten – bei der Vermittlung kann nur die Kfz-Versicherung noch mithalten, was wohl auf die Versicherung von E-Autos abzielt. Doch was könnte sich dahinter verbergen? Sieht man mal vom Fokus auf die nachhaltigen Kapitalanlagen des jeweiligen Versicherers ab, die übergreifend gelten, könnten bei der Hausratversicherung verschiedene Trends als nachhaltige Entwicklung gesehen werden – etwa, wenn das Balkonkraftwerk oder das E-Bike in der Hausratversicherung mitversichert ist oder die nachhaltige Wiederbeschaffung im Schadenfall bis zu einem gewissen Prozentsatz gefördert wird.

Zurückhaltende Bewertung für das Produktangebot bei Wohngebäude

Der letzte Aspekt dürfte auch in der Wohngebäudeversicherung eine Rolle spielen. Allerdings haben bisher nur knapp 42% der Antwortgeber zu dieser Frage bereits ein nachhaltiges Produkt vermittelt. Dabei hatten die Anbieter hier schon früh die Werbetrommel gerührt – etwa mit der Mehrkostenübernahme für energetische Modernisierung, für die Verwendung umweltfreundlicher Baustoffe oder für die Wiederbeschaffung von Heizungsanlagen der höchsten Effizienzklasse sowie der Beratung durch einen Energieberater nach einem Schadenfall. Trotzdem fällt die Wohngebäudeversicherung in der Bewertung zurück. Die Befragten vergeben dem Produktangebot vor allem die Noten „befriedigend“ bis „ausreichend“. Damit schneidet die Bewertung im Vergleich zu allen anderen privaten Sachversicherungen am schlechtesten ab. Inwiefern hier die allgemeine Problematik in der Wohngebäudeversicherung hineinspielt, lässt die Umfrage offen. Allerdings kann man sich vorstellen, dass Preissteigerungen und lange Servicezeiten aufseiten der Versicherer in die Bewertung mit einfließen – unabhängig davon, ob es sich um ein nachhaltiges Angebot handelt oder nicht.

Was ist eine nachhaltige private Haftpflichtversicherung?

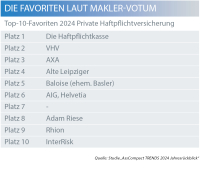

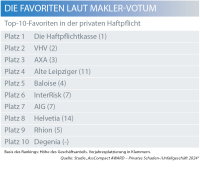

Es gibt sie, die Versicherungsmakler, die eine nachhaltige Privathaftpflicht kennen und vermitteln. Im Spartenranking steht sie an vierter Stelle hinter Hausrat, Wohngebäude und Kfz. Es lässt sich dabei spekulieren, ob es sich dabei vor allem um Produkte handelt, die „grüne“ Versicherungsplattformen, die vor noch nicht allzu langer Zeit lanciert wurden, im Angebot haben.

Selbst wenn der Versicherungsnehmer einer Privathaftpflicht nachhaltig denkt und handelt, hat er im Grunde wenig Einfluss darauf, was der oder die Geschädigte im Schadenfall tut. Eine Mehrleistung für nachhaltigen Schadenersatz funktioniert nur, wenn der Geschädigte einen solchen auch haben will. Hier müsste also noch zusätzlich Überzeugungsarbeit geleistet werden, was dann doch etwas zu idealistisch klingen mag. Zudem ersetzt die private Haftpflichtversicherung den Zeitwert, insofern muss geklärt werden, wie sich dies mit Mehrleistungen für nachhaltigen Ersatz vereinen lässt.

Bei der Kenntnis und der Vermittlung von nachhaltigen Tarifen in Rechtsschutz-, Unfall- und Tierversicherungen wird es dünn. Nachhaltigkeit begründet sich bei den Tarifen insbesondere auf die Faktoren Kapitalanlage, digitaler Abschluss oder dem – manchmal belächelten – Pflanzen eines Baumes pro Abschluss.

Rechtsschutzversicherung per se nachhaltig?

Bei der Rechtsschutzversicherung fällt noch etwas auf, auch wenn die Gesamtheit der Personen, die sich hierzu geäußert haben, relativ klein ist. Trotzdem lohnt sich ein Blick: In der Bewertungsskala des Produktangebots steht sie an erster Stelle. Das mag daran liegen, dass die Rechtsschutzversicherung oftmals per se als nachhaltig kategorisiert wird. Sie erleichtert grundsätzlich den Zugang zum Recht und schafft damit Gleichheit, was man unter das „S“ bei den ESG-Kriterien subsumieren könnte. Den Kunden dürfte dies aber wohl kaum überzeugen, dass er damit tatsächlich eine nachhaltige Rechtsschutzversicherung abgeschlossen hat. Für die Innovationsabteilungen der Versicherer bleibt hier noch viel zu tun. (bh)

Über die Studie

Die Online-Befragung zur Studie „AssCompact AWARD – Privates Schaden-/Unfallgeschäft 2024“ wurde vom 07.05.2024 bis 17.05.2024 durchgeführt. Nach einer Qualitätsprüfung flossen die Stimmen von 308 Vermittlerinnen und Vermittlern aus der Finanz- und Versicherungsbranche in die Stichprobe ein, die ein sehr gutes Abbild der Assekuranz- und Finanzvermittlerinnen und -vermittler hinsichtlich der Alters- und Geschlechtsstruktur darstellt. Die Studie kann zum Einzelpreis von 2.500 Euro zzgl. MwSt. erworben werden.

Sie können diese Studie hier kostenpflichtig bestellen.