Die letzten Spuren des jüngsten Hochwasserereignisses in Süddeutschland sind noch nicht beseitigt, aber eines dürfte bereits klar sein: Es wird ein teures Jahr werden für die Wohngebäudeversicherer.

Laut dem Gesamtverband der Deutschen Versicherungswirtschaft e. V. (GDV) erwarten die Unternehmen alleine für das jüngste Hochwasser versicherte Schäden in Höhe von über 2 Mrd. Euro. Dazu kommen die Hochwasserereignisse über den Jahreswechsel in Nord- und Mitteldeutschland sowie in Saarland und Rheinland-Pfalz an den Pfingstfeiertagen. Und was im zweiten Halbjahr passieren könnte, das steht noch komplett in den Sternen.

Hohe Schadenaufwendungen für Versicherer, höhere Beiträge für Kunden

Die hohen Schäden haben dafür gesorgt, dass sich die Wohngebäudeversicherung neben der Kfz-Versicherung zum zweiten Sorgenkind der Schaden- und Unfallversicherer entwickelt hat, schreibt die Assekurata Assekuranz Ratingagentur GmbH in einem aktuellen Blogbeitrag. So lagen die Schadenaufwendungen der Wohngebäudeversicherer im vergangenen Jahr bei 8,4 Mrd. Euro, im Jahr 2022 bei 7,7 Mrd. Euro. Im Jahr 2021 mussten die Versicherer aufgrund der Sturzflut „Bernd“ mit insgesamt 10,6 Mrd. Euro besonders hohe Ausgaben hinnehmen. Neben Hochwasserereignissen spielen auch „generische Kostentreiber“ wie Leitungswasserschäden – die laut dem GDV jährlich etwa die Hälfte aller Kosten der Gebäudeversicherung ausmachen – und Feuerschäden eine große Rolle in der Schadenentwicklung im Wohngebäudebereich.

Die hohen Schadenbelastungen machen nicht nur Versicherern zu schaffen, sondern wirken sich auch auf die Prämien der Versicherten aus. Die Beiträge in der Wohngebäudeversicherung richten sich nach dem Baupreis- und Tariflohnindex für das Baugewerbe. Im Jahr 2024 lag der Anpassungsfaktor bei 7,5%, im Jahr 2023 sogar bei 14,7%.

Zwischen den Jahren 2021 und 2022 stiegen die Beiträge laut Assekurata bei den zehn größten Wohngebäudeversicherern um insgesamt 9%. Die höchsten Beitragssteigerungen mussten die Kunden der LVM, R+V und Provinzial Gruppen hinnehmen, die mit zweistelligen Prozentsteigerungen auffallen, so der Beitrag.

Unternehmen bei Schwankungsrückstellungen unterschiedlich aufgestellt

Da es für Wohngebäudeversicherer im Vorfeld schwierig ist, Schadenaufwendungen zu kalkulieren, haben sie sogenannte Schwankungsrückstellungen. Die Schwankungsrückstellungen sind Puffer, aus denen Versicherer in schadenträchtigen Zeiten Geld entnehmen können, während sie sie in „guten“ – also schadenarmen – Perioden aufbauen können.

Im aktuellen Blog betrachtet Assekurata die Zahlen der zehn größten Versicherungsgruppen im Wohngebäudebereich. Die höchsten Schadenrückstellungen im Jahr 2022 unter den analysierten Versicherern konnten die R+V Gruppe (316,65 Mio. Euro), die Allianz Gruppe (243,28 Mio. Euro) und die AXA Gruppe (231,95 Mio. Euro) aufweisen. Die niedrigsten Schadenrückstellungen hatten die LVM (46,6 Mio. Euro), die HUK Coburg Gruppe (42,14 Mio. Euro) und die Provinzial Gruppe (10,46 Mio. Euro).

Die Entwicklungen im Jahr 2022 fielen bei den verschiedenen Versicherern unterschiedlich aus. Vier der zehn Unternehmen haben auf Kapital aus den Schadenrückstellungen zurückgreifen müssen, während die anderen sechs Geld zurücklegen konnten. „Das verdeutlicht, dass die Risiko-Exponierung der Unternehmen unterschiedlich ist“, schreibt Assekurata. Während das Jahr 2022 ein vergleichsweise schadenarmes Jahr in der Wohngebäudeversicherung war, zeigt sich die hohe Belastung beispielsweise deutlich in den Bilanzen der Provinzial Gruppe, so das Ratinghaus.

Schwankungsrückstellungsquote sinkt bei Hälfte und steigt bei Hälfte der Unternehmen

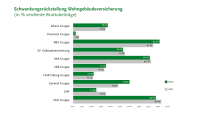

Eine bessere Vergleichbarkeit zwischen den Unternehmen als die Schwankungsrückstellungen allein ermöglicht die Schwankungsrückstellungsquote, das Verhältnis der Schwankungsrückstellungen zu den verdienten Bruttobeiträgen. Auch hier zeigt sich ein unterschiedliches Bild: Bei der einen Hälfte der Unternehmen ist die Quote gesunken, bei der anderen Hälfte gestiegen (siehe Grafik). Insgesamt stagnierte sie jedoch im Vergleich zum Vorjahr nahezu und wuchs um lediglich 0,36%.

Die größten Rückgänge verzeichneten dabei die LVM mit -5,04% und die VGH-Gruppe mit -2,75%. Am meisten geklettert ist die Quote bei der Generali Gruppe mit einem Anstieg von 6,13% und bei der R+V Gruppe mit 3,24%. Die niedrigste Quote weist mit Abstand die Provinzial Gruppe auf, die von hohen Schäden betroffen war und deren Schwankungsrückstellungsquote für 2022 knapp unter einem Prozentpunkt liegt. Auch die HUK-COBURG Gruppe und LVM können nur knapp Quoten im zweistelligen Bereich aufweisen.

Nur ein Faktor in Bewertung der Unternehmen

In der Ratingpraxis von Assekurata sind die Schwankungsrückstellungen und die Schwankungsrückstellungsquote wichtige Faktoren zur Bewertung der finanziellen Stabilität der Versicherungsunternehmen, schreibt die Ratingagentur. Gleichzeitig stellen sie allerdings nur einen Teil der Bewertung dar. Um ein aussagekräftiges Urteil über die Bonität eines Unternehmens zu fällen, betrachtet das Ratinghaus unter anderem auch den finanziellen Erfolg, das Wachstum und das Unternehmensmanagement. (js)

Bild: © Stephanie Eichler – stock.adobe.com, Grafik: Assekurata Assekuranz Ratingagentur GmbH

Lesen Sie auch: Rating Wohngebäude: Nur jeder zehnte Tarif ist top

- Anmelden, um Kommentare verfassen zu können