Das Analysehaus Franke und Bornberg hat im Rahmen des map-report 935 Bilanzkennzahlen der privaten Krankenversicherer untersucht. Die aktuelle Auflage zeigt den starken Einfluss von externen Herausforderungen auf die Unternehmen, schreiben die Analysten. Das führt dazu, dass die Versicherer zunehmend auseinanderdriften und sich in schrumpfende, stagnierende und wachsende Unternehmen unterteilen.

Die Grundlage des Ratings bilden zehn relevante Bilanzkennzahlen, die als Fünfjahresdurchschnitte berechnet und bewertet werden. Für diese Auflage wurden die Jahre 2019 bis 2023 als Berechnungsgrundlage genutzt. Zusätzlich wird zur Einordnung der Ergebnisse das Rating durch eine vollständige Bilanzanalyse ergänzt.

Neuer Spitzenreiter

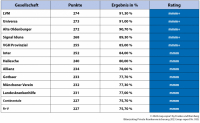

Der Blick auf die aktuellen Zahlen bringt eine Neuverteilung der Spitzenpositionen mit sich. Mit einem Ergebnis von 274 von 300 möglichen Punkten (91,3%) konnte sich die LVM erstmals die Spitzenposition sichern. Das Unternehmen war auch schon in den Vorjahren ein „hartnäckiger Thronanwärter“ gewesen, schafft es aber dieses Jahr erstmals ganz oben auf das Siegerpodest. Mit nur einem Punkt weniger (273 Punkte bzw. 91%) liegt die Universa auf Platz 2. Der Sieger der vergangenen Jahre, die Alte Oldenburger, liegt mit einer Bewertung von 272 Punkten bzw. 90,7% auf dem dritten Rang.

Neben den drei höchstplatzierten Gesellschaften erreichen auch die Signal Iduna sowie die VGH Provinzial die Bewertung „mmm+“ für hervorragende Bilanzdaten. Um diese Bewertung zu erhalten, muss ein Versicherer mindestens 85% der Punkte erzielen. Die Bewertung „mmm“ für sehr gute Ergebnisse (mindestens 75%) erhalten die folgenden Gesellschaften: Inter, Hallesche, Allianz, Gothaer, Münchener Verein, Landeskrankenhilfe, Continentale und R+V (siehe Grafik).

Hälfte der untersuchten Unternehmen mit Bestandswachstum

Ein Blick auf die Zahlen verrät, dass es der Branche weiterhin schwerfällt, den natürlichen Bestandsabrieb zu kompensieren, schreiben die Analysten. In der Vollversicherung waren Ende 2023 0,06% mehr Versicherte als im Vorjahr, die Anzahl stieg auf 8.709.853 Personen. „Nicht besonders spektakulär, aber wenigstens ein Bestandszuwachs in der Vollkostenversicherung. Und zwar der erste seit zwölf Jahren“, kommentiert Michael Franke, geschäftsführender Gesellschafter von Franke und Bornberg.

15 der 30 analysierten Versicherer konnten die Bestände im Vorjahr ausbauen. Die Versicherer mit den höchsten Gewinnen in absoluten Werten sind die Debeka, gefolgt von der ARAG, HanseMerkur und Barmenia. Die größten Verluste musste die DKV, Allianz, Continentale und die Bayerische Beamtenkranken hinnehmen.

Die Versicherer mit dem höchsten Beitragszuwachs

Die Beitragseinnahmen wuchsen 2023 mit einem Plus von 3,1% weniger stark als im Vorjahr (3,8%). Die Versicherer mit den höchsten Zuwächsen waren im Jahr 2023 die ARAG (+16,9%), Concordia (+13,8%) sowie die Mecklenburgische (+11,2%) und die Nürnberger (+11,1%). Die Debeka und Continentale mussten rückläufige Beitragseinnahmen hinnehmen.

Neben Kündigungen, Neuabschlüssen und Tarifwechseln innerhalb der privaten Krankenversicherung haben auch andere Faktoren wie Übertritte von der privaten zur gesetzlichen Krankenversicherung, Geburten, Todesfälle sowie Prämienanpassungen Auswirkungen auf die Entwicklung der Beitragseinnahmen.

Schadenaufwendungen steigen deutlich an

Die Schadenaufwendungen stiegen im Jahr 2023 um 3,06 Mrd. Euro auf 36,01 Mrd. Euro an. Due durchschnittliche Schadenquote stieg damit von 78,1% auf 82%. „Da die Beitragseinnahmen weniger stark stiegen als der um 9,1% erhöhte Schadenaufwand, verwundert es nicht, dass das Gros der Branche höhere Schadenquoten als im Vorjahr aufweist“, so Reinhard Klages, Verantwortlicher des map-report.

Die Reserven sind auf dem Weg der Besserung. Zum Jahresende 2023 betrugen die Bewertungsreserven der Kapitalanlagen insgesamt -9,86 Mrd. Euro. Damit stiegen sie im Vergleich zum Vorjahr, als sie bei -21,77 Mrd. Euro lagen. Die Bewertungsreservequote erhöhte sich im Marktdurchschnitt von -6,3% auf -2,7%. Trotzdem lagen die Quoten aller Anbieter weiterhin im negativen Bereich, Ausnahmen bildeten hier lediglich die Allianz, FAMK, Inter und die Universa.

Angestiegen ist im Vergleich zum Vorjahr auch die Nettoverzinsung der Kapitalanlagen. Zudem verzeichneten die Kapitalanlagen und Altersrückstellungen ein „robustes Wachstum“.

Unternehmen müssen sich an veränderte Marktbedingungen anpassen

Zusammenfassend stellen die steigenden Gesundheitskosten, vor allem durch teure neue Behandlungsmethoden und Medikamente, ein Risiko für die Beitragsstabilität der PKV-Unternehmen dar, schreiben die Analysten. Versicherer müssten Wege finden, Kosten zu kontrollieren und gleichzeitig weiterhin hochwertige Leistungen zu gewährleisten.

Sie müssen sich an die veränderten Marktbedingungen anpassen und die Bedürfnisse ihrer Versicherten erfüllen – u. a. von Bedeutung seien die fortlaufende Optimierung digitaler Gesundheitslösungen, innovative Ansätze für Präventionsangebote, langfristige finanzielle Stabilität sowie nachhaltige Kundenbindung. (js)

Bild: © Юлия Завалишина – stock.adobe.com

- Anmelden, um Kommentare verfassen zu können