Ein Artikel von René Schoenauer, Director Product Marketing EMEA bei Guidewire

Versicherer integrieren kontinuierlich fortschrittliche Technologien in ihre IT-Systeme und Prozesse, um jeden Aspekt des Versicherungslebenszyklus zu optimieren. Aktuell befindet sich die Branche an einem Wendepunkt, denn generative KI hat das Potenzial, die Customer Experience grundlegend zu verändern. Die Versicherer loten diese neuen Möglichkeiten aus, begegnen aber auch Herausforderungen beim Einsatz von KI, vor allem im Hinblick auf Datenschutz und -sicherheit. Wie offen sind die Verbraucher für KI in Versicherungsprozessen? Und worauf müssen Versicherer achten, um das Vertrauen ihrer Kunden in KI-gestützte Prozesse zu stärken?

Gemischte Gefühle bei den Versicherten

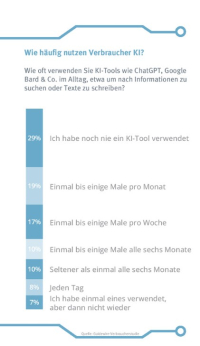

Die diesjährige europäische Verbraucherstudie von Guidewire zeigt, dass deutsche Versicherungsnehmer – im Vergleich zu Spanien, Frankreich und dem Vereinigten Königreich – am experimentierfreudigsten hinsichtlich generativer KI sind. Nur etwas weniger als ein Drittel (29%) der deutschen Befragten hat noch nie ein GenAI-Tool verwendet, im Vergleich sind es im Vereinigten Königreich mehr als die Hälfte (55%). Immerhin 45% der deutschen Befragten verwenden mindestens mehrmals monatlich Tools wie ChatGPT oder Google Bard.

Grafik: Wie häufig nutzen Verbraucher KI?

Frage: Wie oft verwenden Sie KI-Tools wie ChatGPT, Google Bard & Co. im Alltag, etwa um nach Informationen zu suchen oder Texte zu schreiben?

Die Offenheit der deutschen Verbraucher für KI in Versicherungsprozessen hängt vom Einsatzszenario ab. 56% der deutschen Verbraucher können sich vorstellen, dass sie beim Ausfüllen von Versicherungsunterlagen KI nutzen. Knapp die Hälfte der Befragten (48%) kann sich mit dem Gedanken anfreunden, dass der Service-Mitarbeiter der Versicherung durch KI unterstützt wird. Wenn es darum geht, dass die KI ohne menschliches Zutun die Preisgestaltung ihrer Versicherungspolice übernimmt, fühlen sich 36% der Deutschen mit dieser Vorstellung wohl. Wenig überraschend sinkt die Akzeptanz mit steigendem Alter. Das geringste Vertrauen in KI haben die Verbraucher, wenn es darum geht, die Schadenbearbeitung für ihren Versicherungsfall abzuwickeln – 44% der Befragten in Deutschland lehnen dies ab.

Die Möglichkeit, die von einer KI getroffene Entscheidung bei einem Konflikt an einen Mitarbeiter weiterzuleiten, gäbe 41% der Teilnehmer aus Deutschland mehr Zuversicht beim Einsatz von KI bei Versicherern. Für ein Fünftel (21%) der Deutschen gibt es nichts, das ihnen Zuversicht in KI geben könnte (im Vereinigten Königreich sind es 41%). Nur 10% der Befragten haben schon jetzt volles Vertrauen in die Nutzung von KI im Versicherungswesen.

Ziel: Profitabilität und Kundenbindung steigern

Aktuell sind viele Versicherer dabei, mit den Möglichkeiten generativer KI zu experimentieren. Von ihren Investitionen in die neue Technologie versprechen sie sich Kosteneinsparungen, höhere Effizienz und Profitabilität – aber auch eine optimierte Customer Experience, die zu einer stärkeren Kundenbindung führt. Die potenziellen Anwendungen generativer KI über den gesamten Versicherungslebenszyklus hinweg umfassen Vertrieb, Preisgestaltung und Underwriting genauso wie Schadenmanagement und -prävention. Laut der Deloitte-Studie „Generative KI im Versicherungswesen“ fokussieren sich Schaden- und Unfallversicherer vor allem auf Anwendungsfälle in der Schadenbearbeitung – für höhere Produktivität und niedrigere Kosten – und im Sektor Schadenvermeidung und -kontrolle.

Die Technologie in Schach halten

Die Guidewire-Studie zeigt, dass die Verbraucher dem Thema KI noch sehr kritisch gegenüberstehen. Sensible Themen aus Verbrauchersicht sind Datenschutz und Transparenz sowie die Bedenken, den Entscheidungen einer künstlichen Intelligenz ausgeliefert zu sein. Um das Potenzial von GenAI ausschöpfen zu können und das Vertrauen ihrer Kunden zu stärken, sollten Versicherer daher sicherstellen, dass ihre KI-Anwendungen einem Rahmenwerk unterliegen, das allen regulatorischen Anforderungen genügt.

Die Grundlage für den erfolgreichen Einsatz generativer KI ist eine Governance-Strategie, die Datensicherheit sowie den ethischen Umgang mit Daten gewährleistet. Generative KI nutzt zum Beispiel in Prompts viele unstrukturierte Daten, was spezielle Methoden erfordert, um sensible Daten herauszufiltern, ohne die semantische Bedeutung zu verändern. Eine weitere Herausforderung ist KI-Halluzination: In solchen Fällen „erfindet“ künstliche Intelligenz Informationen, die objektiv falsch sind. Versicherer sind deshalb gut beraten, verschiedene Large Language Models zu verwenden, um solche Fehler zu vermeiden. Die Einbindung mehrerer KI-Modelle unterschiedlicher Anbieter erfordert eine flexible und skalierbare IT-Plattform – hier führt kein Weg an einem Cloud-Modell vorbei.

Es ist zu erwarten, dass Versicherer Kompetenzzentren gründen werden, um das technische und regulatorische Rahmenwerk für einzelne GenAI-Anwendungsfälle zu definieren. Gleichzeitig werden neue Berufsprofile für KI-Experten entstehen und Versicherer sollten sich die erforderliche Expertise an Bord holen, um tragfähige KI-Strategien zu entwickeln und umzusetzen. Alle diejenigen, die generative KI nutzen – Kunden, Mitarbeiter und Partner –, sollten verstehen, wie die KI genutzt wird und welche Daten als Input dienen. Vor den Versicherern liegt noch viel Aufklärungsarbeit, denn nur ein besseres Verständnis der Funktionsweise von GenAI kann die Bedenken der Verbraucher ausräumen.

Der menschliche Faktor

Bei allem Potenzial, das in der Automatisierung durch KI-Tools liegt, sollten Versicherer immer im Blick behalten, dass ihre Kunden – gerade bei einem belastenden Schadenfall – nicht auf die menschliche Kommunikation verzichten wollen. Empathie ist ein wichtiger Faktor im Versicherungswesen. Diese Einsicht bestärken auch die in der Guidewire-Studie von den Verbrauchern genannten präferierten Kommunikationskanäle bei der Schadenmeldung. 65% der Befragten bevorzugen das Telefon, während der Chat-Bot für nur 10% infrage kommt. Für den Grad der Kundenzufriedenheit wird auch in Zukunft noch der persönliche Kontakt zum Versicherer eine wichtige Rolle spielen.

Generative KI bietet Versicherern eine außergewöhnliche Chance, ihr Geschäftsmodell neu auszurichten und einen Mehrwert für Kunden und Partner zu schaffen. Der Weg von der Wahrnehmung von generativer KI als Wunderwaffe bis zum alltäglichen Einsatz zuverlässiger Tools – die berechtigte Grenzen haben – wird eine Herausforderung sein. Diejenigen Versicherer, die den Fokus auf Governance legen und das Zusammenspiel zwischen Mensch und Maschine optimal ausbalancieren, werden die Zukunft der Branche gestalten.

Diesen Beitrag lesen Sie auch in AssCompact 07/2024 und in unserem ePaper.

Bild: © Urupong – stock.adobe.com; Grafik: © Guidewire-Verbraucherstudie

- Anmelden, um Kommentare verfassen zu können