Warum wir genau jetzt über die Basisrente sprechen sollten

Ein Artikel von Christian Häsch, Leiter Vertrieb der Alte Leipziger Lebensversicherung a. G.

Ursprünglich war sie für die Zielgruppe der Selbstständigen konzipiert, mittlerweile gewinnt sie auch bei Angestellten an Beliebtheit: Die Basisrente erhält gerade frischen Aufwind. Im Vertrieb wird dieser aber noch nicht voll ausgeschöpft, wie die vorläufigen Geschäftszahlen zeigen: Im Markt machte die Basisrente 2024 rund 3% des Neugeschäfts gegen laufende Beiträge aus, bei der Alte Leipziger Lebensversicherung waren es immerhin 7,3% des laufenden Neuzugangs.

Dabei hat insbesondere das 2024 verabschiedete Wachstumschancengesetz die steuerliche Fördersituation für Kunden noch einmal verbessert. Und vom neuen Höchstrechnungszins können nicht nur Neukunden ab 2025 profitieren, sondern auch Bestandskunden mit fondsgebundenen Basisrenten.

Es folgt ein Überblick über die aktuellen Entwicklungen bei der Basisrente und ihre Bedeutung für Kunden und Vermittler.

Kernargument der Basisrente: Hohes Fördervolumen

Bekanntlich zeichnet sich die Basisrente vor allem durch die hohen förderfähigen Beiträge aus: Sie können in der Ansparphase zu 100% von der Steuer abgesetzt werden; der steuerfreie Höchstbetrag liegt 2025 bei 29.344 Euro für ledige Versicherte und 58.688 Euro für Verheiratete (die Beiträge zu Versorgungswerken und zur Deutschen Rentenversicherung sind dabei zu berücksichtigen). Das macht die Basisrente bei Selbstständigen und gut verdienenden Angestellten beliebt. Denn bei diesen Zielgruppen fällt die Versorgungslücke im Alter durch ihr hohes Einkommen entsprechend hoch aus, wenn keine zusätzliche Vorsorge getroffen wird.

Wachstumschancengesetz öffnet neue Türen

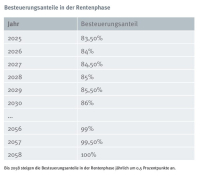

Darüber hinaus hat das Wachstumschancengesetz die Fördersituation für Kunden noch einmal deutlich verbessert. Ursprünglich war vorgesehen, dass die Rentenleistungen der Basisrente bereits ab dem Jahr 2040 zu 100% versteuert werden müssen. Diese Übergangsphase wurde nun deutlich verlängert: Mit dem neuen Gesetz erfolgt erst ab 2058 eine komplette Versteuerung der Rentenleistungen.

Achtung: Seit 2023 steigt der Besteuerungsanteil der Renten jährlich um 0,5 Prozentpunkte (siehe Tabelle). Wer z. B. 2025 eine Basisrente abschließt und 20 Jahre später in Rente gehen möchte, kann die eingezahlten Beiträge bis zum oben genannten förderfähigen Höchstbetrag vollständig von der Steuer absetzen und muss später nur 93,5% der Renteneinnahmen versteuern. Zusätzlich profitiert der Kunde von einem in der Regel deutlich günstigeren Steuersatz.

Steuerregelungen besonders relevant für Best Ager

Vor diesem Hintergrund ist die Basisrente besonders für die Zielgruppe der „Best Ager“ relevant, also Kunden ab 50. Denn wer heute eine Basisrente abschließt und nach zehn Jahren in Rente gehen möchte, kann seine Beiträge komplett von der Steuer absetzen und muss die Rentenbezüge nur zu 88,5% versteuern. Wer früher damit beginnt, in die Basisrente einzuzahlen, nimmt also nicht nur wichtige Steuervorteile mit. Er hat auch bessere Chancen, zu einem früheren Zeitpunkt in Rente zu gehen und damit mehr Netto vom Brutto zu haben.

Die Versorgungslücke im Alter ist ein wichtiger Beratungsansatz für die „Best Ager“. Wenn die Ansparzeit kurz ist, empfehlen sich eher Produkte mit Sicherheitskomponenten wie einer Beitragsgarantie oder einer Beimischung von Sicherungsvermögen, um das Anlagerisiko zu begrenzen.

Mittlerweile hat sich in der Basisrente eine vielfältige Produktlandschaft entwickelt, da eine Beitragsgarantie nicht zwingend erforderlich ist.

Rentenfaktoren steigen durch neuen Höchstrechnungszins

Je nachdem, für welche Produktvariante sich ein Kunde entschieden hat, profitiert er oder sie in der Tarifgeneration 2025 auf unterschiedliche Weise vom neuen Höchstrechnungszins, der zu Beginn des Jahres auf 1,0% angehoben wurde.

Bei fondsgebundenen Basisrenten mit und ohne Beitragsgarantien steigen durch den neuen Zins die garantierten Rentenfaktoren deutlich an. Der garantierte Rentenfaktor gibt an, wie viel Rente Kunden garantiert pro 10.000 Euro Vertragsguthaben erhalten. Bei den Tarifen mit Beitragsgarantien erhöhen sich die garantierten Renten ebenfalls.

Bestandskunden mit fondsgebundenen Basisrenten profitieren ebenfalls vom neuen Höchstrechnungszins, da die aktuellen Rentenfaktoren steigen. Diese werden bei Rentenbeginn angewendet, um die Höhe der Rente zu berechnen. Ist der aktuelle Rentenfaktor höher als der garantierte, wird der höhere Wert zur Berechnung verwendet.

Digitale Tools werden unerlässlich für Beratung und Verwaltung

Wir sehen: Die Krux liegt bei der Basisrente oftmals im Detail. Um ihr Potenzial voll auszuschöpfen, müssen Berater einen Überblick über die komplexen und sich verändernden steuerlichen Regelungen behalten. Deshalb sind digitale Beratungstools in der Beratung fast unerlässlich geworden. Viele Versicherer bieten bereits entsprechende Lösungen an. Beispielsweise stellt die Alte Leipziger ihren Geschäftspartnern Beratungstools des Instituts für Vorsorge und Finanzplanung (IVFP) zur Verfügung, mit denen sich die Vorteile einer Basisrente je nach Belastungssituation veranschaulichen lassen.

Zuzahlungen und Einmalbeiträge können ebenfalls unkompliziert digital abgewickelt werden, z. B. über Kunden-Apps. Das spielt für die Basisrente eine wichtige Rolle, denn vor allem Selbstständige können nicht immer mit festen Beiträgen langfristig planen. Bei der Alte Leipziger sind im Jahr 2024 die Zuzahlungen und Einmalbeiträge bei Basisrenten um ganze 20% gegenüber dem Vorjahr gestiegen. Dabei sind Zuzahlungen auch ein bewährtes Mittel, um die Rentenlücke weiter zu verkürzen.

Fazit: Wichtige Altersabsicherung

Die Basisrente bietet für Selbstständige und gut verdienende Angestellte eine wichtige Altersabsicherung und punktet mit einer hohen steuerlichen Förderung in der Ansparphase. Vor allem für die rentennahen Jahrgänge lohnt es sich, die Basisrente genau jetzt unter die Lupe zu nehmen. Denn wer mit dem Abschluss zögert, verschenkt wichtige Steuervorteile in der Ansparphase. Zudem sinkt die Chance, zu einem früheren Zeitpunkt in Rente gehen zu können und damit mehr Netto von den Rentenbezügen zu haben.

Diesen Beitrag lesen Sie auch in AssCompact 04/2025 und in unserem ePaper.

Christian Häsch

Christian Häsch